丫空间介绍 ·丫空间(www.yaspace.cn),全国性活动内容平台,涉及展览展示、会议、庆祝活动、团建拓展、私人活动、竞技赛事、拍摄等各类活动图文、短视频内容的记录、传播。 ·用户通过丫空间可以浏览、筛选各类活动内容、活动商家、活动资源;商家通过丫空间可以发布、分享场地或业务信息、活动图文、短视频等活动内容进行市场营销。 ,丫空间已汇聚特色场地,虚拟空间,秀场/发布中心:艺术/展览馆,演出场馆。会所/俱乐部,公寓别墅/美趴,商场/步行街,酒店/度假村,影棚/演播厅,体育场馆,户外/广场。婚礼/宴会场地 会议中心,会展中心、剧场/剧院,众创空间/路演,会议室/培训厅,咖啡/书店、酒吧/餐厅、游船/游艇等全国各类场地资源。

会议费在企业所得税前可以全额税前扣除,而业务招待费在企业所得税前限额扣除,按照实际发生额的60%且不超过当年销售营业收入的千分之五在税前扣除。企业将业务招待费和会议费混淆,会给企业带来一定的税务风险,所以会议场地租赁费用,财务人员需要准确区分会议费和义务招待费。会议费和业务招待费会计和税法均未给予准确的界定,实务中,企业区分会议费和业务招待费时,会议费的范围可以参照《中央和国家机关会议费管理办法》(财行2016年214号)第十四条规定,会议费开支范围包括会议住宿费、伙食费、会议场地租金、交通费、文件印刷费、医药费等。这里的交通费是指用于会议代表接送站,以及会议统一组织的代表考察、调研等发生的交通支出。会议代表参加会议发生的城市间交通费,按照差旅费管理办法的规定回单位报销。对于企业而言,会议费一般列支商品流通、促销、展示、经贸洽谈、民间交流、企业沟通、国家往来等举办或组织安排的各类展览和会议的业务活动。会议费税前列支,需要留存相关证据,包括会议举办的时间、地点、出席人员名册、会议的内容、会议照片、费用标准以及支付凭证。企业发生的会议费,没有其他相关证明其真实性的合法凭证的,不得在税前扣除,企业不得仅以发票作为证明资料。

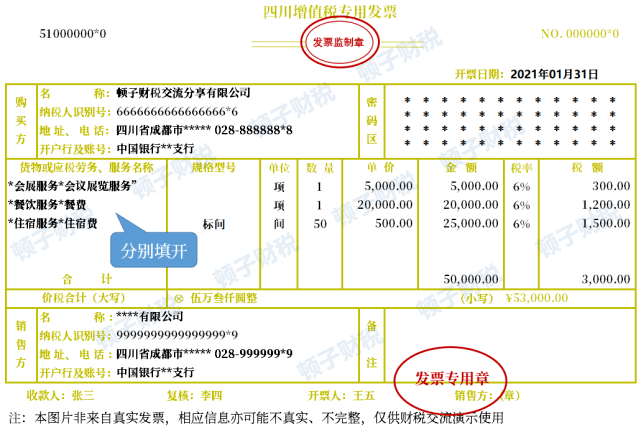

另外在税务实践中,会议费发生的场地费、餐费、住宿费,在开具发票方面,各地税务局有两种不同的口径,一是可以合并统一开具会务费发票,另一种则要求分来开具,场地费开具会务费发票,会议期间就餐费开具餐饮费发票,对于单独开具餐饮费发票的,餐饮费即使取得专票,进项税额也不得抵扣(纳税人购进贷款服务、餐饮服务、居民日常服务以及娱乐服务,其进项税额不得从销项税额中抵扣),在增值税综合服务平台,选择“发票勾选不抵扣”,不抵扣原因选择“其他”。实务中,会议期间的餐饮费是否可以合并开具会议费发票,建议咨询当地税务局,对于交通费,若属于会议期间公司派会议代表接送的费用(包括租车费等),可以直接计入会议费,若报销的参会人员参加会议期间发生的城市间交通费,自己企业内部员工,计入差旅费,在企业所得税前全额税前扣除;若报销的外单位人员交通费,建议计入“业务招待费”。业务招待费范围可以参考行政事业单位中对业务招待费的规定,根据《财政部关于印发的通知》规定,业务找到费包括在接待地发生的交通费、用餐费和住宿费。对于企业而言,业务招待费具体范围包括因企业生产经营需要而宴请或工作餐的开支,即宴请客户的餐饮支出;因企业生产经营需要赠送纪念品等礼品开支,包括赠送客户外购商品以及赠送客户自产产品;因企业生产经营需要而发生的旅游景点参观费和交通费及其他费用开支,包括报销的客户交通费,宴请客户的娱乐费,为客户安排酒店的住宿费等合理的开支。

需要明确企业报销的非本单位员工发生的餐饮费,交通费等不得计入差旅费,差旅费核算企业内部员工(包括本单位员工以及本单位接受的劳务派遣员工)因公务出差发生的各项费用开支,包括交通费会议场地租赁费用,住宿费,餐饮费补贴等。企业过年过节等赠送客户礼品计入业务招待费比较容易划分。企业与客户进行商业洽谈,目的是为了达成销售本企业商品,服务等主要经营项目的,或则企业为了购进某些商品、劳务、服务等生产经营活动而招待客户发生的费用,计入业务招待费。召开某些会议,比如年度表彰会议,企业各类经营会议(特别是跨区域经营的公司),企业作为行业领先企业召开的行业大会等发生的会议场地租赁费,资料印刷费等计入会议费,报销员工参加会议的城市间交通费,计入“差旅费”,若会议涉及非本单位员工的,报销相关费用计入“业务招待费”。